一、2023年起小微企业100万利润因税率变化,税额会交多2.5万

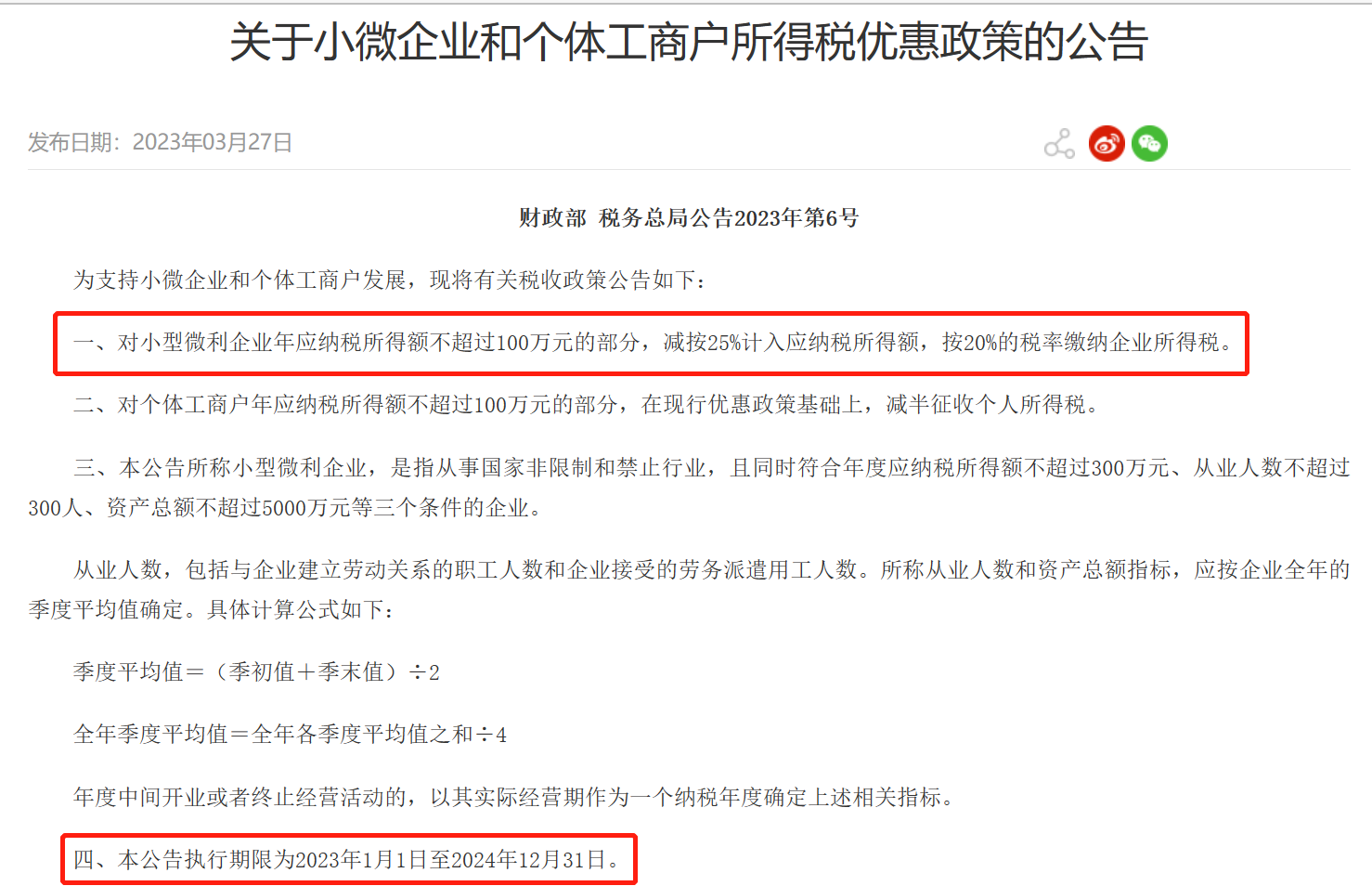

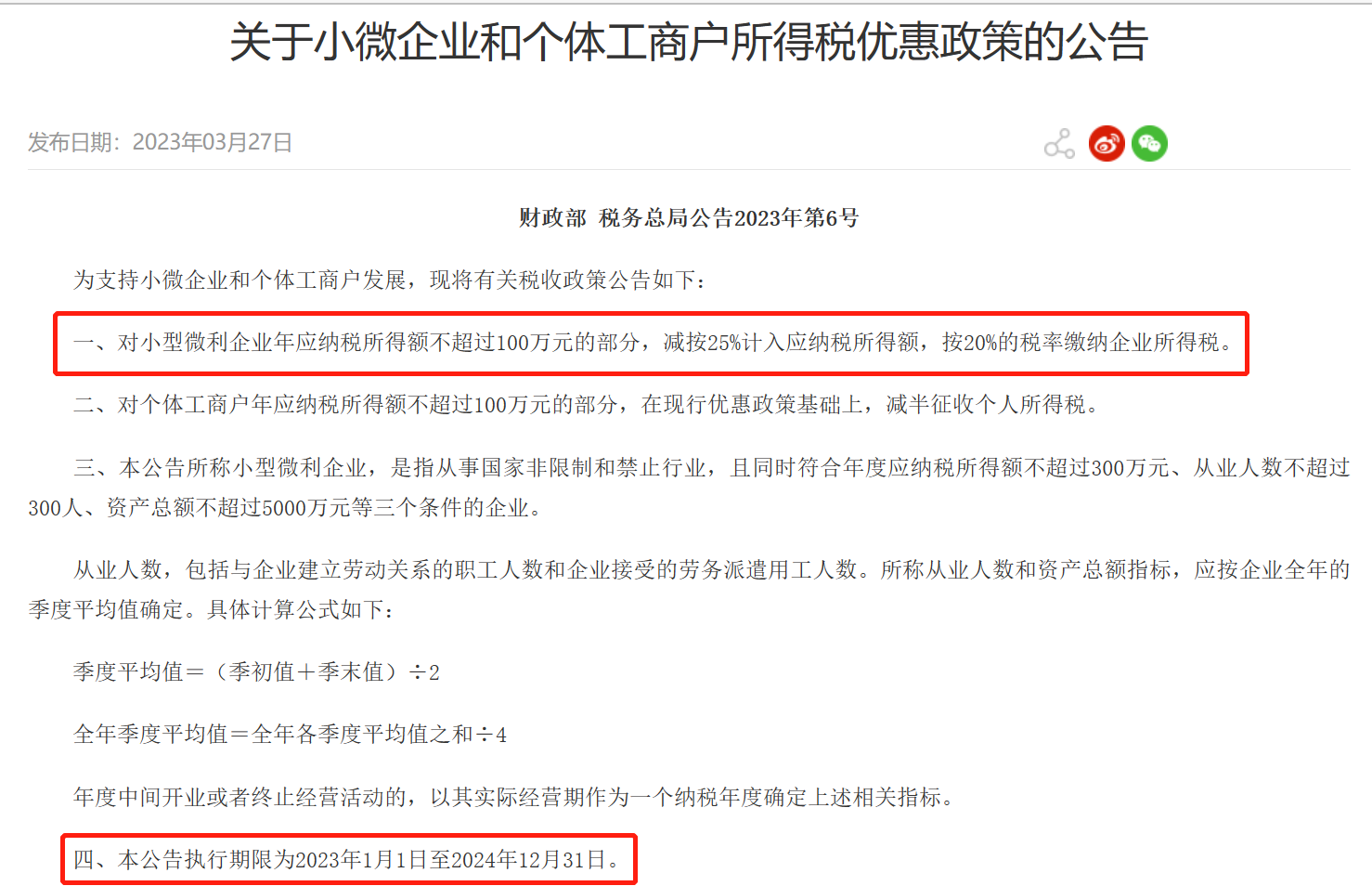

根据财政部 税务总局公告2023年第6号《关于小微企业和个体工商户所得税优惠政策的公告财政部 税务总局公告2023年第6号》明确:

其中第一条:对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。(即实际税率为5%)且第四条:本公告执行期限为2023年1月1日至2024年12月31日。没有2.5%了,毕竟疫情结束了,所以”爱会消失“了。但《财政部 税务总局关于进一步实施小微企业所得税优惠政策的公告财政部 税务总局公告2022年第13号》关于300万利润这部分的税收优惠政策,仍然是有效的。即对小型微利企业年应纳税所得额超过100万元但不超过300万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。截至到2024年12月31日。小微企业所得税100万交多2.5万,小规模纳税人免增值税500万也降为120万……包括最近实务中的涉税环境,大环境生育率下滑,土地财政与地方负债等等,总归要大家"公忠体国,实心交税"才好。"始终把民营企业和民营企业家当作自己人","自己人"不能让"自己人"发不出工资啊。

三、跨境电商小微企业易遇到的三大风险点

在2022年企业所得税年度汇算清缴这几个月的申报期内,许多跨境电商企业正在紧锣密鼓地开展相关纳税申报工作,并依法享受小型微利企业所得税减免优惠。小编确在实务工作中发现,部分小型微利企业因涉税风控不到位,出现减免企业所得税优惠政策适用不当的问题。

其依据的政策如下:

小型微利企业在2021年1月1日—2022年12月31日期间,年应纳税所得额不超过100万元的部分,减按12.5%计入应纳税所得额,按照20%的税率缴纳企业所得税;

2022年1月1日—2024年12月31日期间,年应纳税所得额超过100万元,但不超过300万元的部分,减按25%计入应纳税所得额,按照20%的税率缴纳企业所得税。

小型微利企业,指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5000万元三个条件的企业。应纳税所得额、从业人数和资产总额任意一个指标超过规定标准的,都不得享受小型微利企业所得税减免优惠。案例一:甲跨境电子商务公司2022年申报享受小型微利企业所得税减免优惠,因其将年度资产总额填写为3980万元,但公司实际资产总额是8650万元,而税务机关经过大数据比对发现,其年度申报的资产总额与系统测算的数据差距较大。最终补缴企业所得税税款5.41万元,同时补缴滞纳金。收入及成本是企业确认应纳税所得额的重要基础。根据税收征收管理法,企业应该如实向税务机关申报销售收入及成本。部分企业通过海外第三方收款工具将公司货款转至个人账户,导致少列支销售收入或将法人及股东个人名下消费的支出归为费用等行为,这都是涉税违法违规行为。降低企业所得税应纳税所得额,同时违规享受小型微利企业所得税减免优惠。有些企业可以享受的税收支持政策涵盖税种多,体现出系统集成的政策叠加效应。小编发现,部分企业会通过利用税收优惠的叠加效应,违规享受小型微利企业所得税减免优惠。以研发型小型微利企业为例,企业开展研发活动,可以适用研发费用加计扣除政策。同时,享受研发费用加计扣除政策后,企业的应纳税所得额随之减少,符合享受小型微利企业所得税减免优惠政策的条件,进而叠加享受了企业所得税减免政策。如果企业在研发费用归集上存在问题,超标准进行加计扣除,很可能造成应纳税所得额不合理降低,进而导致企业违规享受小型微利企业所得税减免优惠。案例二:乙跨境电子商务企业,主要进行货物买进卖出,在2022年度利润总额为318.72万元,自行填报的研发费用加计扣除额为236.05万元,计算得出的应纳税所得额为82.67万元,享受小型微利企业所得税减免优惠18.6万元。后经过税务机关核实,该公司的活动并非研发活动,不能适用研发费用加计扣除政策,应纳税所得额须调增318.72万元。纳税调整后,企业应纳税所得额超过300万元,不满足小型微利企业条件,无法享受小型微利企业所得税减免优惠,应补缴企业所得税税款并缴纳相应滞纳金。最后,期待有一天我们交的税能花更透明,更阳光!!!