如果一个公司的股东,现在要把这个公司的股权进行转让,在转让之前先对公司进行分红,这个时候它可不可以降低股东的税负呢?

这可不是个小问题,不信你看,下面这就是个反面例子!

一、处理决定书原文(截图)

二、处罚决定

1、追征个人所得税,按照“财产转让所得”项目,依20%税率,追征个人所得税18,689,000元[(110,000,000元-16,500,000元-55,000元)×20%]。

2、追征印花税,按照印花税“产权转移书据”税目,依所载金额万分之五税率,应追征印花税55,000元(110,000,000元×0.0005)。

3、加收滞纳金,对其上述未按规定期限申报缴纳的个人所得税18,689,000元、印花税55,000元,从滞纳税款之日起,按日加收滞纳税款万分之五的滞纳金。

三、案例启示

1、个人以分期收款方式转让股权,不能分期缴纳个人所得税,应当将整个股权转让行为视为一次,一次性计缴个人所得税。案例中纳税人实际收到股权转让款50,000,000元,追征个人所得税时,仍应按照《股权转让协议》约定的转让价格110,000,000元,作为财产转让收入,按照“财产转让所得”项目计算缴纳个人所得税。

2、个人股权转让所得个人所得税,以股权转让方为纳税人,以受让方为扣缴义务人。

3、扣缴义务人、纳税人应当依法在次月15日内向主管税务机关申报纳税。

01 先说结论

弘智程团队在为跨境电商企业设计财税合规的顶层架构方案中,股权转让是我们为跨境电商卖家深度规划时经常安排的子项目之一。

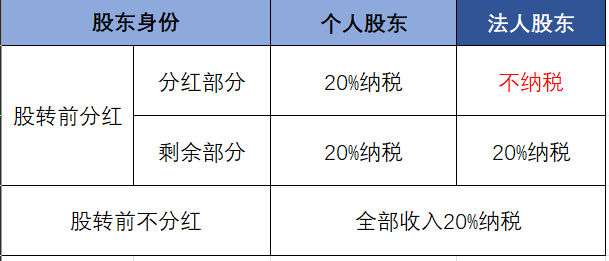

今天我们就来梳理一下,对于股东是个人和股东是法人这两种情况下,分红对股权转让的税负影响——

到底可不可以降低税负呢?

如果这个股东是个人股东的话,他的税负是不会发生变化的,分红与否结果都一样。

如果是法人股东,这个环节的税负是会降低,因为你先分红了,向法人股东分红部分就不需要交税了。从个人股东未来分红的层面来说,我们有效的做到了延期纳税。

02 税法链接

要弄清这个问题,需要明白两个知识点:

【知识点1】在分配利润的时候,税法规定,个人如果取得了利息、股息、红利项目的所得,那就需要缴纳20%的个人所得税。

因此,在进行股份转让的时候,如果股东是个人,那他先分红,就要对分红取得的所得缴纳20%的个人所得税;如果股东是法人企业,这个时候取得的股息、红利所得就可以免税。

【知识点2】公司在进行股权转让的时候,无论是个人股东还是法人股东,都需要按照财产转让所得来缴纳所得税。

具体怎么计算呢?

就是用转让收入减去转让成本,也就是你原始取得的成本,再减去转让过程中缴纳的税费,乘以适用的税率来计算。在这里税法特别强调,转让收入里面不得扣除没有分配的股息和红利,如果你不进行分配,那么未分配的股息和红利就要并入转让收入,按照财产转让所得来交税。

03 图表对比

法人股东在进行股份转让之前分红,当前环节是可以降低法人股东的税负的,但不能降低未来个人再次分红的税负。如果你是法人股东,那么在股转前建议要分红;个人股东的话就不要去操这个心了,因为没有什么实质影响。

▌关于股权转让的温馨提示:

结合我们最近几年服务跨境电商卖家的案例:有多个客户之前遇到过,在做深度合规之前本公司体系内一个主体因净资产金额较大,导致股权转让时交税就要上百万!

在此温馨提示各位卖家朋友,

为了更好的延续企业品牌价值,也为了您能够以较低的合规成本(主要是税负上)实现跨境电商企业深度财税合规方案的落地,

综合长远来看,跨境电商深度合规还是宜早不宜迟呐!

更多跨境电商行业的个税及企税的实务处理,

推荐大家添加下方微信,

加入我们,

学习电商行业政策,分析疑难。