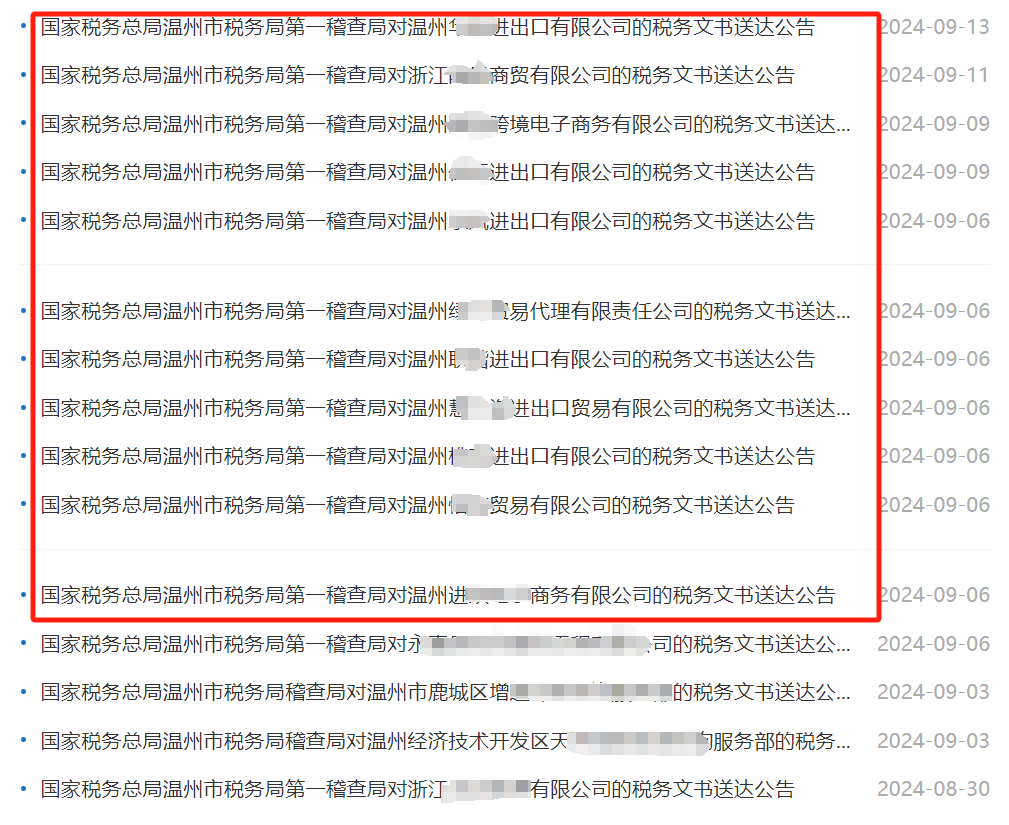

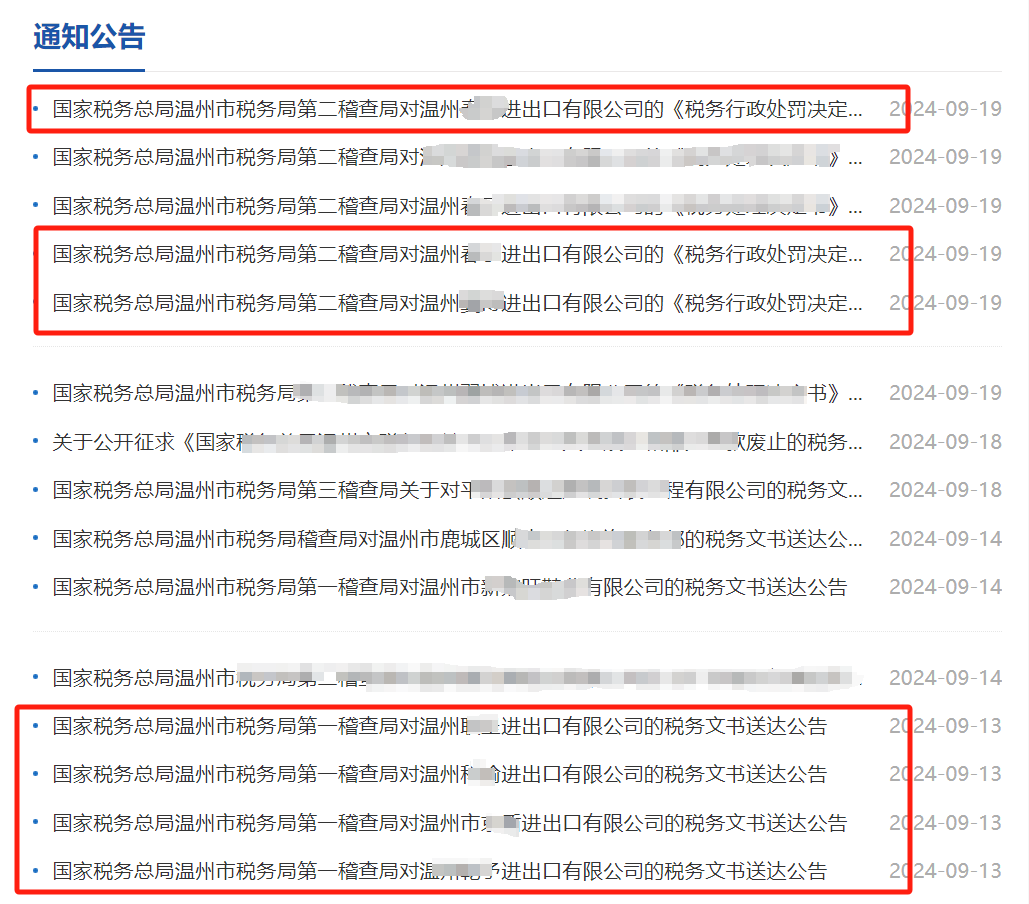

前几天我们发文《还敢违规拿补贴吗?温州查处大量违规申报9710/9810出口骗取补贴!》,引起很多人关注,过了几天,我们再上S局官网查看,竟发现又多了十几例!

此前一些跨境电商企业开启“疯狂走9710拿补贴“模式,现在等着的是集中清算!结果当然是”补税+罚款“!

值得注意的是,虽然明明是跨境电商出口业务,但基本上这些企业都被追缴了增值税,这是为啥呢?

另外,大家关心的增值税和企业所得税是怎么计算出来的呢?(万一自己公司被查了,要补多少总是要心中有数)

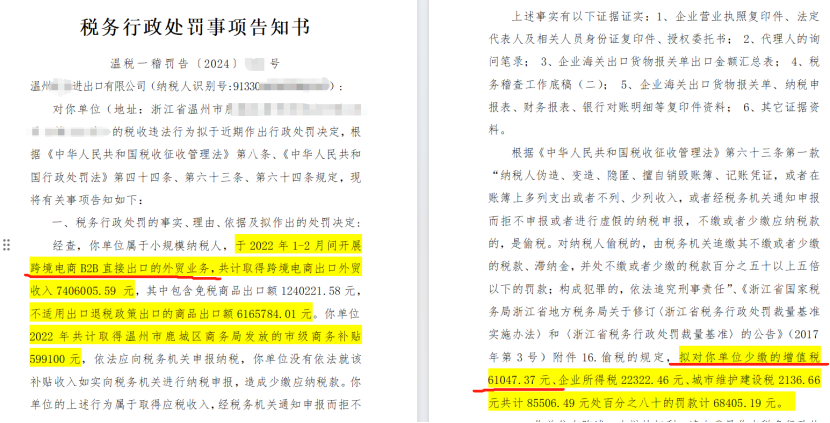

可以看到,处罚公告中赫然写明”于2022年1-2月开展跨境电商B2B直接出口的外贸业务共xxx元,...,不适用出口退税政策出口的商品出口额xxx元。”

为何有一部分出口收入属于“不适用出口退(免)税”呢?

公告中并未说明,我们猜测可能有以下原因:

1、虽然报关出口了,但是财务上没记收入,也没去报税(“财务上做收入”是出口退免税的条件之一) 2、有些货物没有用自己的抬头报关出口(“报关离境”也是出口退免税的条件之一) 3、其中很大部分货物实际上并不符合“跨境电商直接出口B2B”的定义,因此被认为不符合退免税条件(“跨境电商直接出口B2B”,即9710,顾名思义,就是适用于境外企业客户在卖家的线上店铺上购买商品,而现在市面上有不少鼓吹卖家把2C的订单也去伪装成2B的订单,报9710,然后去商务局申请补贴,结果肯定是会带来风险)。

所以,不适用9710的卖家,千万别“硬靠”政策。

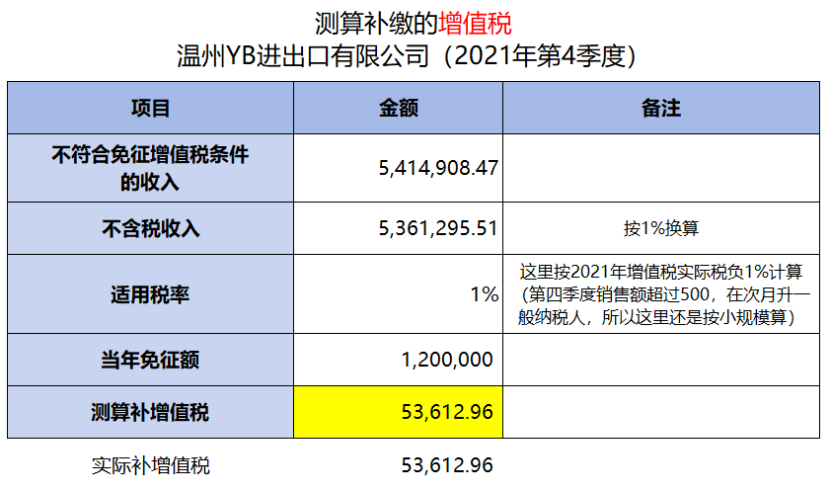

很多卖家非常关心补缴的增值税到底按什么口径算?按几个点来算?

可以看到,由于这家温州YB公司出口日期似乎2021年第四季度,当年小规模纳税人增值税还是延续1%的优惠税率。

这里有个点很奇怪,这家企业2021年第四季度销售额已经超过500万了,为何还是按照小规模纳税人1%来算,而不是按一般纳税人13%来算呢?

这里有个小知识点,因为小规模纳税人在超过500万后,不是当月马上转为一般纳税人,而是下个月申报期结束后才转为一般纳税人,所以在本月,依然还是按小规模纳税人处理。

而这家YB企业很“取巧”的刚好在12月份超过500万,那么当年都还是可以按小规模纳税人的1%来补缴增值税。

作为一直引导跨境电商客户往合规走,一直宣导财税规范化的我们,不主张这种做法,国家在前几年、特别是疫情期间,为了给广发中小企业减负,一直减负降税。2022年二、三、四季度甚至是直接把3%增值税全免,而这却成为了一些企业加大不规范出口的契机?

另外,我们也非常不提倡大家“追随”这种做法, 先不说使命感和责任感层面,但从补税角度看,这种投机取巧的做法,也很有可能引来S务局对企业其他方面和其他时期的检查,而卖家往往又是经不起查的。

温州在半个月内16家跨境电商被追缴税金,如此大批量,集中式严查,相当罕见,并且这还只是一个地方公开的案例,全国范围来讲未公开的案例还不知道有多少呢?

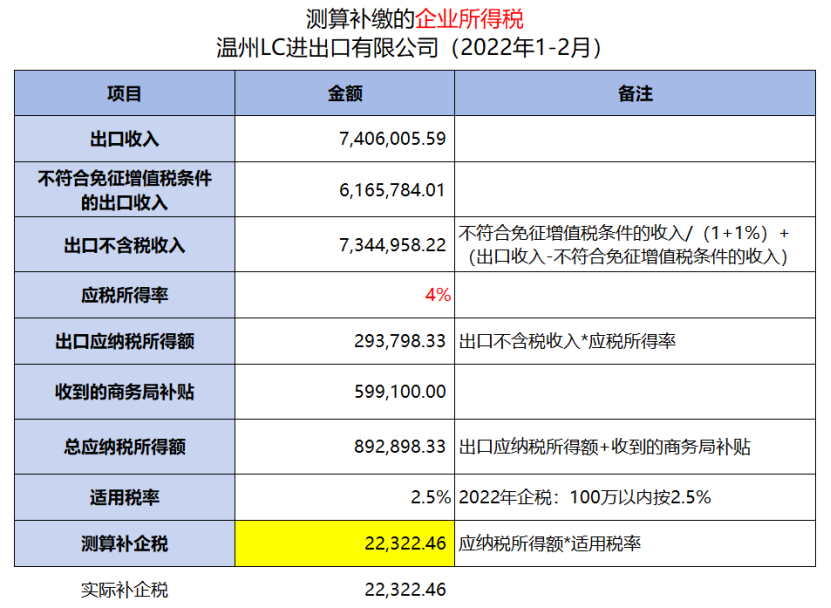

另一个大家非常关心的重点,那就是企业所得税到底怎么算的了,毕竟小微企业5%和一般企业25%整整差了20个点!

可以看到:

1、核定征收

这些跨境电商企业的“跨境电商直接B2B出口”收入由于存在“虽设置账簿,但账目混乱或者成本资料、收入凭证、费用凭证残缺不全,难以查账的”的问题,S局按照”《国家税务总局 关于印发《企业所得税核定征收办法》(试行)的通知》(国税发〔2008〕30号)“中批发和零售贸易业应税所得率“4%-15%”的要求,取了4%应税所得率为核定率。

但是这里我们要强调,各位卖家不能把案例中的核定情况和自己公司划等号,认为日后自己公司真”中奖“了,也最终会按4%来核定。

实际上,若企业存在“账簿混乱”、“成本资料不全”等情况的,税务机关是“有权”核定纳税人应纳税额,是有权而不是一定!

也就是说,你可能有50%概率被S局按照4%-15%的核定率来核定你的应纳税所得额(可以理解为利润),还有剩下50%概率被S局直接按照收入全额来计算要缴纳的企业所得税,因为没有成本可以扣除!

就看你愿不愿意冒这个风险了!

曾经就出现过一些企业以为自己的账目混乱,就一定会被“核定征收”的,但结果却被查账征收,有的还把S局告上了法庭,结果就是一一审、二审均败诉。

2、还有一个问题,就是拿到的商务局的补贴是要交企业所得税的!

不要觉得是政府补贴就不用交~~

-------------------------------------------

最后,还有一个很重要的数字,那就是这些企业”补税+罚款“占总收入是多少?

我们计算了一下,基本上在2%左右(有些企业达到了2.5%!)

现在竞争如此激烈,很多卖家的净利率不到10%,甚至还不到5%!这2.5%都拿来补税了,是企业所不能承受的~!