应广大跨境电商企业财务要求,我们在下个月计划开一场《跨境电商核算》课程,详细讲解亚马逊、TK、Temu、SHEIN等平台的收入、费用、应收账款、库存各类报表怎么看以及怎么核算,想要了解平台核算细节,学习账务处理的朋友,可以扫描最后的二维码联系我们。

以下是今天的正文。

现在不少跨境电商企业都设立了美国公司,但是我们发现不少人处于“零申报”甚至不申报的状况,其实美国是全球税务最严的国家之一,真的要非常非常重视美国的税务问题!否则被发现了肯定离不开罚款。

所以跨境电商开设美国公司到底需要交什么税、怎么交税?

今天来做个超全扫盲篇,赶紧收藏,并转发给你的同事好友~~

美国现行税制体系与联邦制相适应,由联邦、州和地方三级构成。

图:美国主要税制体系

销售税是以销售额为基数算的,不管你企业赚钱不赚钱,反正销售了就要交对应的销售税(和我们国家的增值税类似);

企业所得税是以公司的利润为基数算的,你企业赚了钱才交税,不赚钱不交税。

下面分别介绍这两种税。

其实我们跨境电商行业接触的美国税收最重要的就是销售税,我们从三个方面来讲:

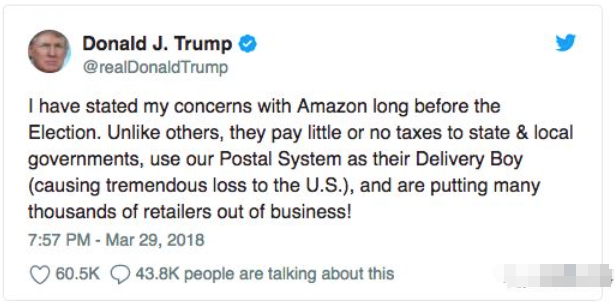

1、什么情况下要交销售税? 很多人会说:我是“空中”运到美国的,在美国也没有仓库,也要在美国交销售税吗? 其实,之前美国的税法也没有考虑这一点,规定了需要在美国当地有“实体连接”,州政府才能征收销售税,也就是说,卖家需要在美国某个州有店铺、代理商、雇员等实体存在,才能收取销售税。 但后来跨境电商愈发发达,很多州政府不干了,连当时的总统特朗普都在推特上写道:“亚马逊对纳税的零售商造成了巨大伤害。美国各地的城镇、城市和州都受到了伤害——许多工作岗位都流失了!” 所以,在2018年就出了著名的”南达科他州诉Wayfair公司案“,并且南达科他州胜诉。 从那以后,在美国没有实体存在、只有”经济关联“也有义务申报销售税。 所以,我们要判断自己要不要交销售税,主要就是两个:有没有物理关联?有没有经济关联? 物理关联前面介绍过了,就是店铺、雇员等实体。 经济关联呢?就是企业在美国某个州的销售达到某个Threshold(门槛)后,就需要在该州收取消费者的销售税,并缴纳给州政府。 也就是说,并不是咱们销售的每一个州都要交销售税!有门槛的!达到门槛再交!以下是三个热门州的”经济关联“门槛(注意,大部分州的门槛是亚马逊、独立站等所有平台合计数): 图:列举三个州的经济关联门槛 2、亚马逊、独立站等平台怎么交销售税? 但独立站卖家就需要自己设置好网站,在某个州的销售快达到门槛了,就要提前注册好该州销售税号,这样才能在消费者下单时,代收消费者的销售税,然后再缴纳给各州政府。注意一定要提前,否则会来不及~ 3、独立站不交销售税会有什么后果?

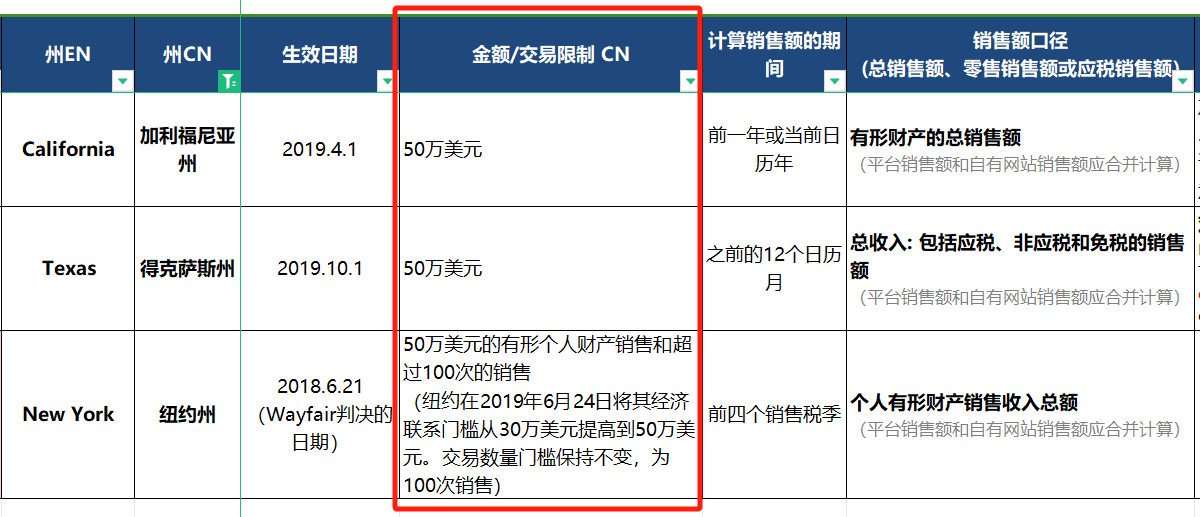

很多独立站的卖家不重视这个问题,实际上美国税还是很严格的,第三方平台及支付公司、银行都需要报一个叫做1099K的税表给税局,所以税局是完全掌握了数据,只是看他啥时候查而已。

图:美国税局网站关于1099-K的报送规定

可能亚马逊卖家会说:1099K?这是什么表?我没见过!

实际上在亚马逊后台可以下载1099K的,只是很多卖家没有关心(反正也代扣代缴了)。

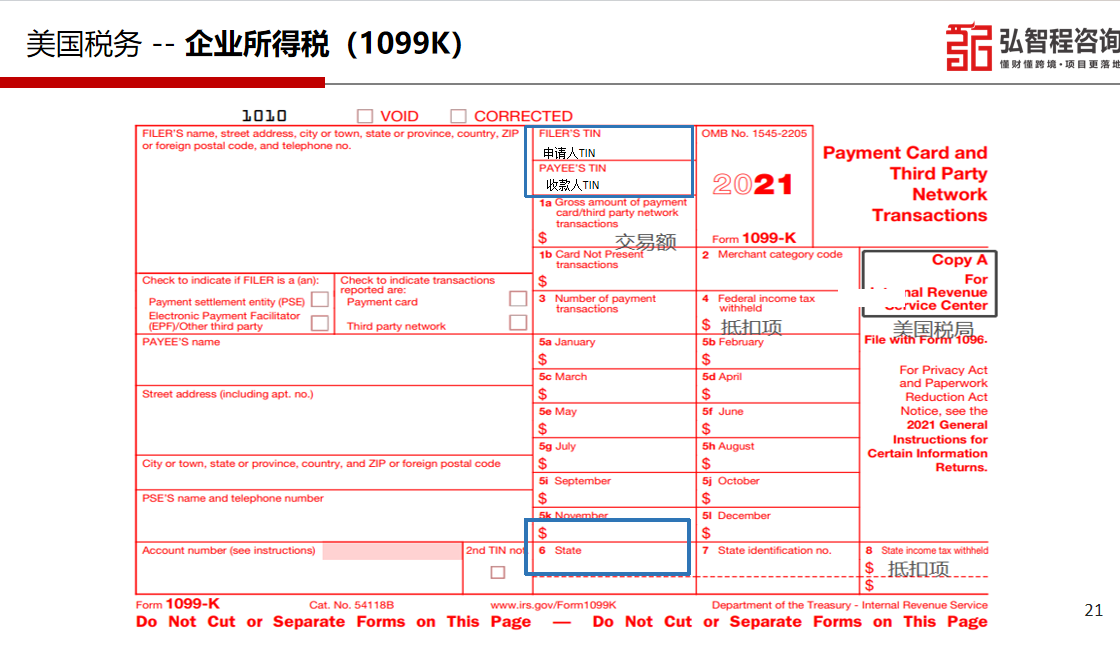

1099K长这样:

请注意看,上面清晰得列出了收款人(商户,或者叫卖家)的每个月的交易额,而且1099K不仅会提交给美国联邦税局IRS,也会抄送给州税局,因此,企业所得税和销售税都可能会被追缴。

虽然现在美国税局的电子化没有中国那么先进(不得不说咱们中国税务的金税系统太强大了!),但指不定什么时候美国税局就把这些表全都网络化并自动数据分析了,到时会不会追溯还不好说。

所以建议有长远打算的独立站卖家,还是要重视销售税问题。至少在销售额比较大的几个州(例如加州,是众多跨境卖家销售额最大的市场,同时也是税法最严的一个州),要做到合规代收代缴销售税。

首先说一下,不管公司当年赚不赚钱,只要有开店铺,或者有收付款等活动,都需要申报企业所得税。

只是如果公司当年亏钱,则最终的结果是不用交企业所得税。

直接0申报,跟有数据申报不产生税金是2回事!

这里再讲几个概念:

1、美国的企业所得税是联邦+州,也就是要交两次,联邦是21%,州是各州不一样,大概在0%-10%之间;

2、有6大免税州,分别是:

内达华州 NV、南达科他州 SD、德克萨斯州TX、华盛顿州WA、怀俄明州WY、俄亥俄州OH;

很多人注册在加州,其实,加州的税高、税法严格、法院也不那么保护商家,所以,我们其实建议可以注册在这几个免税州,尤其是怀俄明州,除了免州公司税外,还免州个人所得税、免州特许经营权税。

(但是!如果是在加州要建团队、设办公室或仓库,那就另外别论!这种情况加州更合适)

3、美国公司报税无需审计,只需企业把财报提交给美国税务师申报即可;

4、财报是否准确、会不会被查?是企业最终负责,不管代理怎么跟你说“不会有问题”都是假的,因为他不审计,不会对你的报表负责。但是好的美国会计师会基于他的专业判断,跟你讲你的报表可能会存在的问题和风险,建议你进行调整。

建议要把美国公司的财报相关的证明单据(店铺后台账单、收到的各种invoice、签署的合同、采购订单、物流发票等)都保存好,以防被税局问询,啥证据都提供不出来。

5、如果是代理帮忙记账,不要中途啥都不管,年末了才发现做错了或者要交很多税!(遇到太多这样的了,到年底想调,根本来不及)

建议找一个靠谱的代理,每个月提供报表给到企业核对,这样有什么需要调整的能及时调整和准备。

弘智程团队深耕跨境电商行业7年,如您有跨境电商财税咨询顾问、出口退税咨询、香港公司注册开户、美国公司税务申报、境外投资备案代办等需求,欢迎联系我们,我们为您提供最安心的服务和最专业的建议~